Conet TECH

Continental Network Technologies

Études des Cas

Études des Cas de Conet-Tech

KPMG Canada - Département des taxes des États-Unis

Aperçu général

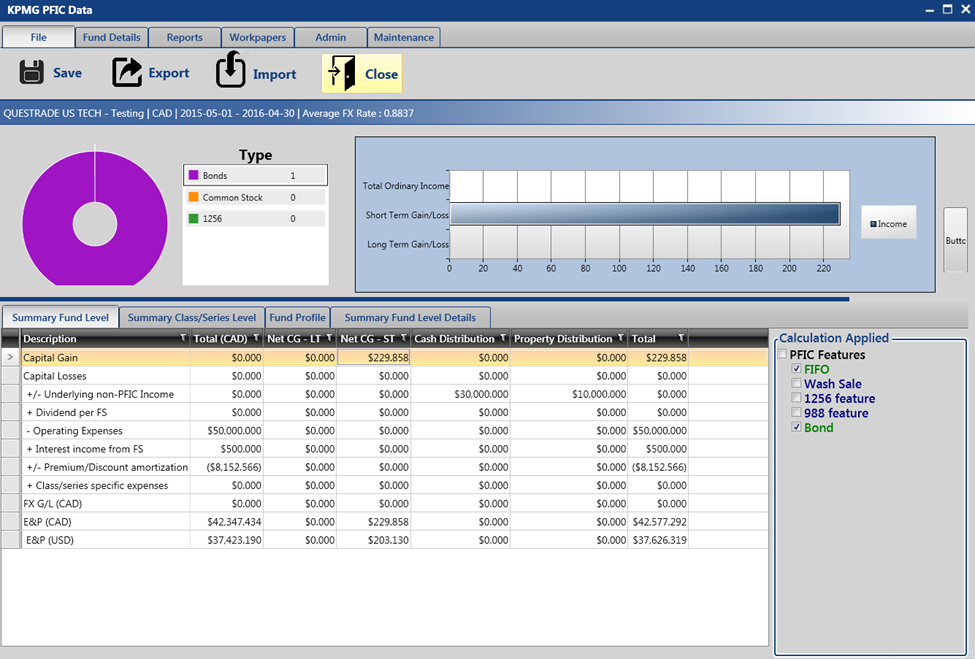

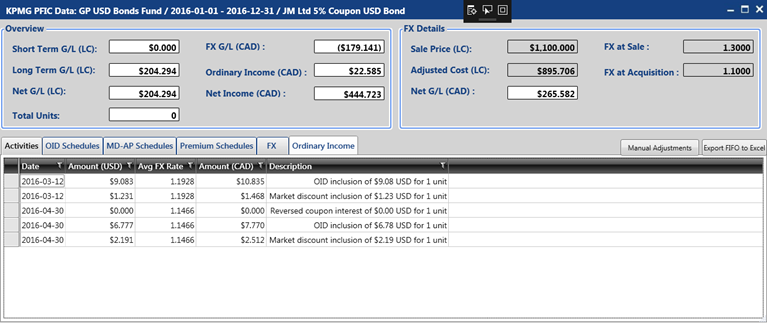

Au début, le service des taxes des États-Unis de KPMG Canada avait pour objectif de couvrir les besoins en processus automatisés des fonds et des actifs (assets) de leurs clients. KPMG Canada a enregistré une croissance importante de sa clientèle et les transactions commerciales ont augmenté en volume, sans ajout de personnel expert pour un investisseur américain de fonds qui est un actionnaire direct ou indirect d'une société de placement étranger passive (PFIC) qui remplit habituellement le formulaire 8621; ils reçoivent certaines distributions directes ou indirectes d'une SPEP, constatent un gain sur une cession directe ou indirecte de la sécurité des PFIC tels que les actions (stocks), les obligations (bonds), etc.Conet-Tech a commencé à travailler avec KPMG Canada en 2016 avec un projet pilote visant à fournir une solution logicielle pour la gestion de portefeuilles clients. La croissance du volume d'actifs (assets) et de la clientèle a obligé KPMG Canada à concevoir un nouveau système moderne et plus efficace. Le projet a été mis en œuvre avec succès et le moment critique où le nouveau système, y compris l’intégration avec les fonds des clients existants de KPMG Canada, a bien fonctionné. La solution mise en œuvre a atteint une efficacité accrue en atteignant les objectifs fixés.

A propos du client

KPMG est à l'avant-garde d'un paysage fiscal en évolution. En tant que réseau fiscal de premier plan, KPMG a le devoir de participer dans les discussions et au débat entourant la transparence dans le domaine des taxes et aussi entourant la responsabilité en matière des taxes. Alors que les stratégies fiscales des multinationales et des sociétés nationales continuent d’être examinées à la fois par les autorités fiscales et par le grand public, KPMG collabore avec ses clients pour élaborer des stratégies fiscales adaptées au système fiscal de demain.KPMG contribue à une compréhension approfondie des lois et réglementations fiscales américaines et internationales et à une connaissance approfondie du secteur. Les fiscalistes de KPMG peuvent fournir aux entreprises des conseils fiscaux transfrontaliers allant au-delà de la simple conformité fiscale pour aider les entreprises à réussir.

Le grand défi

Par défaut, le département américain de la fiscalité de KPMG Canada est généralement considéré, aux termes de la législation fiscale américaine, comme une société. En raison du fait qu'un fonds d'investissement canadien est considéré comme une société par défaut par l'IRS, les investisseurs propriétaires de fonds d'investissement canadiens et qui produisent des déclarations de revenus aux États-Unis seront généralement considérés comme détenteurs d'une «société d'investissement étranger passif». Notez que tous les citoyens américains et les détenteurs de cartes vertes (green cards) sont tenus de produire une déclaration de revenus américaine, même s’ils résident au Canada ou dans un autre pays. Les autres résidents canadiens ayant des liens importants avec les États-Unis peuvent également être tenus de produire des déclarations de revenus aux États-Unis.Un PFIC est défini sous les règles fiscales des États-Unis. Les règles relatives à PFIC visent à empêcher les contribuables américains d’obtenir un traitement fiscal préférentiel, tel que le report d’impôt, d’investir dans des titres étrangers par rapport aux titres américains.

Calculation

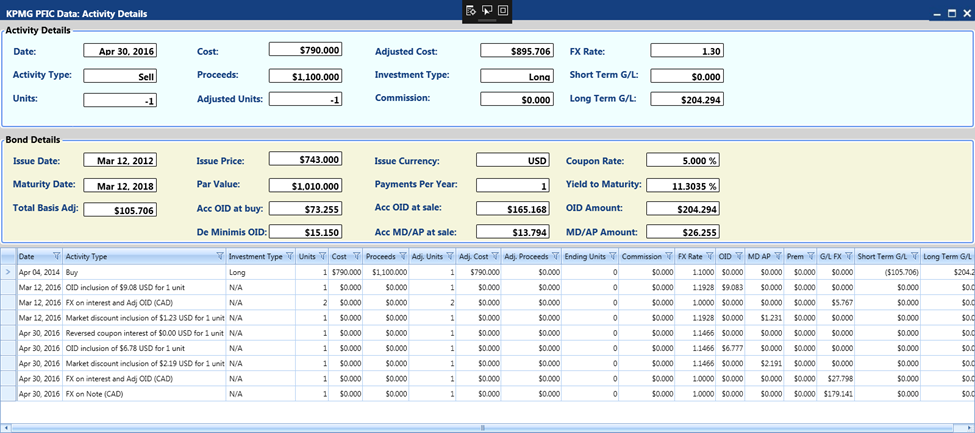

Pour calculer ses montants individuels pour un choix ou election QEF, vous allez multiplier le nombre de jours que vous avez détenus dans le fonds (y compris les week-ends) par les montants au prorata figurant dans le SIA (AIS).

Pour calculer le nombre de jours d'unité, multipliez le nombre d'unités détenues par le nombre de jours de détention de ces unités au cours de l'année d'imposition. Par exemple, pour un compte qui détenait 100 parts d’un fonds pour l’année complète (365 jours), le nombre de jours d’unité serait de 100 x 365 = 36 500. Si ces unités étaient gardées pendant 180 jours, le nombre de jours d'unité serait de 100 x 180 = 18 000. Cette valeur serait ensuite multipliée par les valeurs au prorata sur le SIA (AIS) et reportée sur le formulaire IRS 8621.

Lorsqu'un investisseur choisit QEF pour son investissement dans PFIC, il ne doit plus inclure dans son revenu imposable (de la date d'achat à la date de cession) tout revenu (ou perte) qu'il reconnaît "économiquement". Par exemple, si un investisseur achète 10 unités de PFIC A au prix de 20 USD par unité et les revend 5 ans plus tard à 22 USD par unité, son gain économique est le suivant: 10 x (22 - 20) = 20 USD. Le montant sur lequel il devrait payer des impôts est également de 20 $. Cela ne devrait pas changer si PFIC A est également investie dans PFIC B et si l'investisseur choisit QEF pour PFIC B.

Exemple

L’investisseur achète 10 unités de PFIC A au prix de 20 $ l’unité. PFIC A a 10 000 unités en circulation. Le portefeuille de placements de PFIC A est PFIC B. PFIC A détient 1 000 parts de PFIC B jusqu’au 30 juin, date à laquelle elle a vendu 500 parts (avec un gain).

Au cours de la première année d’investissement de l’investisseur: PFIC A déclare un bénéfice ordinaire de 2 $ par part et des gains en capital nets de 3 $ par part. Il ne fait aucune distribution. PFIC B déclare un bénéfice ordinaire de 8 $ par part et un gain en capital net de 4 $ par part. Il effectue une distribution de 3 $ par part le 30 juillet.

L’investisseur inclurait dans ses déclarations de revenus personnelles aux États-Unis 2 x 10 + 3 x 10 $ + 8 x (750 ** / 10 000) x 10 + 4 x ((750 ** / 10 000) x 10) = 20 $ + 30 $ + 6 $ + 3 $ = 61 $. Cependant, depuis que PFIC B a effectué une distribution à PFIC A (qui était incluse dans le revenu de PFIC A) conformément à IRC 1293 (c), l'investisseur peut être en mesure de réduire l'inclusion dans le revenu de 3 x (500/10 000) x 10 = 1,5 $. Le revenu imposable inclus est alors de 59 $ (arrondi).

(** 750 représente 1 000 unités pour un an et demi et 500 unités pour un an et demi)

L’investisseur ajuste sa base d’imposition dans son placement de 200 à 259 dollars.

Au cours de la deuxième année (le 1er janvier), l’investisseur vend son investissement au prix de 22 USD par unité ou 220 USD. Economiquement, il gagna 20 dollars. Son inclusion fiscale pour l'année est de 220 $ - 259 $ = une perte de 39 $. Ajouter cette perte de 39 $ au revenu imposable de l'année précédente de 59 $ représente un revenu imposable global de 20 $ sur deux ans.

L'investisseur peut choisir de différer le paiement de l'impôt jusqu'à ce qu'il reçoive des distributions ou fasse une cession.

Solution

KPMG Canada a travaillé avec Conet-Tech de la phase de conception à la phase de mise en œuvre. Depuis l'installation d'un logiciel répondant aux besoins d'un seul service fiscal américain, le système et les services ont été étendus non seulement au sein du département KPMG, mais également aux besoins de la société d'investissement affiliée à KPMG Canada.

La valeur ajoutée pour le client réside dans la livraison flexible de produits et services de qualité, l’automatisation et la simplification des processus de travail du client, le partage des données et, enfin et surtout, les économies de coûts.

Résultats

Chaque année, les contribuables américains doivent déclarer chaque PFIC détenue pendant une partie de l'année fiscale sur un formulaire IRS 8621 distinct. Sur ce formulaire, les contribuables peuvent effectuer le choix d'évaluation à la valeur du marché ou l'élection de "Fonds éligible en matière de choix - QEF - Qualified Electing Fund) . Il existe également diverses élections supplémentaires qui vont au-delà de la portée de ce qui est presenté en resumé sur le site. Un rapport annuel IRS Form 8621 est requis pour chaque PFIC détenue directement ou indirectement par l’investisseur, quel que soit le choix fait. Toutefois, il convient de noter qu’un investisseur exposé indirectement par le biais d’une PFIC à sa (ses) PFIC sous-jacente (s) peut ne pas être obligé (e) d’inclure dans son revenu la distribution du fonds de niveau inférieur poursuivi par IRC 1293 (c). Dans le cadre de ce choix, les investisseurs déclarent chaque année tous les revenus et gains (réalisés et non réalisés).Dans le cadre du choix du QEF, les investisseurs déclarent leur quote-part du revenu gagné du fonds aux fins de l’impôt américain. Les investisseurs reçoivent également une augmentation de leur base d’imposition fiscale en unités des fonds, correspondant aux montants inclus dans le revenu au titre du choix QEF.

Technologies

- Visual Studio .NET et .NET Framework, C#, WPF, TFS, Enterprise Library, Telerik- Windows Server et SQL Server Enterprise Manager, Business Intelligence, Analytics

- Microsoft Project, MS Excel pour the data dictionary et Visio drawing et diagramming software